界面新闻记者|梁怡

近日,光伏组件接线盒厂商——江苏泽润新能科技股份有限公司(简称“泽润新能”)更新了创业板上市的二轮问询回复。

报告期内(2020年-2022年以及2023年上半年),泽润新能的营业收入分别为1.49亿元、2.97亿元、5.22亿元、4.14亿元,净利润分别为747.62万元、3778.39万元、8639.91万元、6826.40万元。

具体来看,泽润新能业绩增长主要依赖于客户A、TCL中环。其中,客户A直接拉高了公司毛利率,远超同行水平,而TCL中环的关联方在2022年8月、12月相继入股泽润新能。

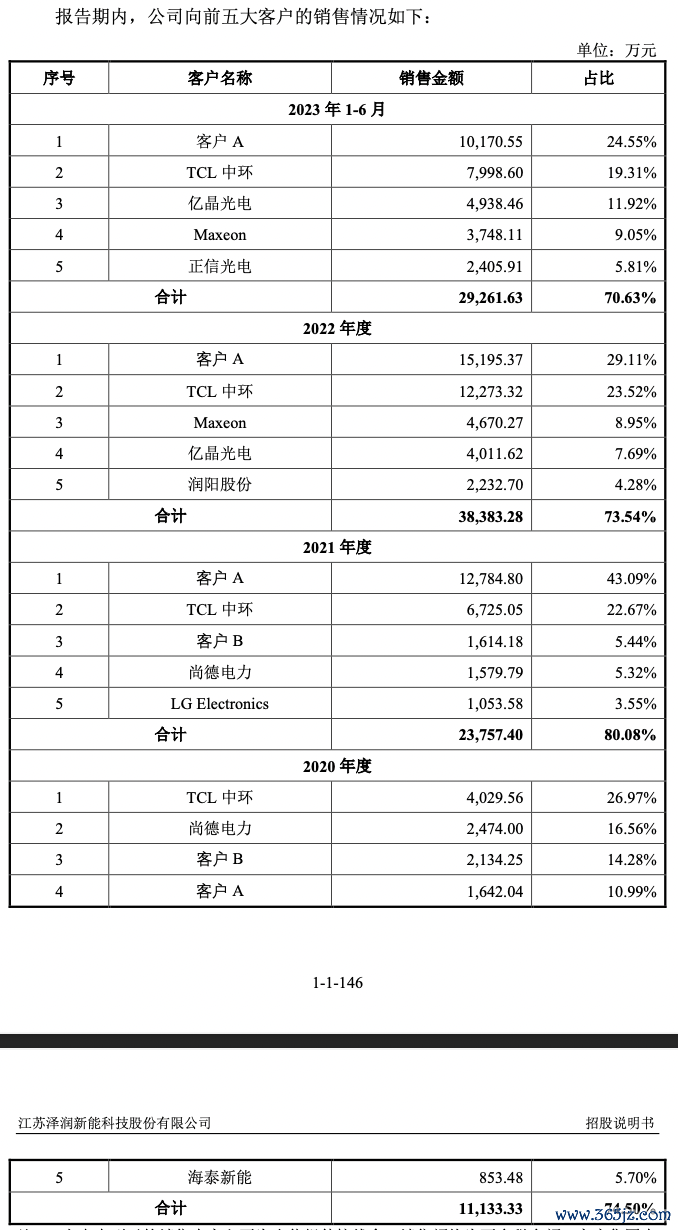

报告期内,泽润新能对客户A的销售收入分别为1642.04万元、1.28亿元、1.52亿元、1.02亿元,占收入的比重分别为10.99%、43.09%、29.11%、24.55%。

值得注意的是,泽润新能与客户A于2019年开始合作,于2020年为其提供ODM光伏组件接线盒。客户A短短两年时间就成为泽润新能第一大客户,采购光伏接线盒占其采购额的50%。

关于客户A的身份,其实不难判断。结合招股书以及问询回复的相关信息,客户A属于全球光伏组件出货量前十名厂商,并且按地区划分收入来看,客户a的收入规模属于亚洲。根据光伏行业媒体PV-Tech公布的《2022全球Top10光伏组件供应商排名》,只有First Solar和韩华Q cells是海外企业,位于亚洲的只有韩华Q cells。

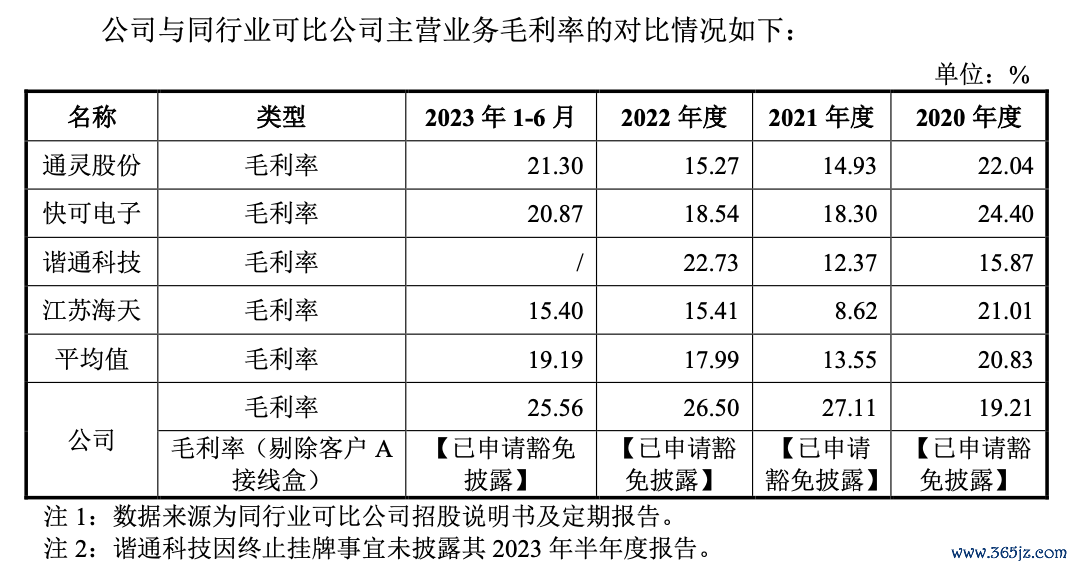

报告期内,泽润新能的综合毛利率分别为20.32%、26.87%、26.82%和 25.84%,其中光伏组件接线盒毛利率分别为19.32%、27.21%、26.90%和26.02%,远超行业平均水平,“功劳”在于客户A,但由于豁免披露无法知晓具体数额。

为何报告期内公司对客户A销售接线盒的毛利率较高?是否合理?而未来高毛利率是否能够维持?

根据二轮问询回复,泽润新能表示,一方面,接线盒占组件成本比例较低,客户A对接线盒产品的报价具有较高的接受度,公司为其定制化开发产品,产品存在较强技术开发难度,因此公司存在较高议价权,另一方面,客户A自身盈利能力较强,其对价格敏感度相对较低。

除了通过签订供应协议约定以汇率和铜价波动为基准的调价机制,泽润新能还针对客户A进行产能布局。

泽润新能已于2023年8月设立泽润(泰国)有限公司作为公司在泰国生产基地,贴近客户A在东南亚的产能布局,根据双方的主要供应协议约定,其会进一步增加公司的供应份额。而随着公司对客户A销售规模的扩大,有利于公司进一步发挥规模效应,维持较高的毛利率水平。

TCL中环关联方入股

报告期内,泽润新能对TCL中环的销售金额分别为4029.56万元、6725.05万元、1.23亿元、7998.60万元,占同期营业收入的比重分别为26.97%、22.67%、23.52%、19.31%。

2022年8月,TCL中环关联投资主体厦门TCL、天津中环通过受让股份成为公司股东;随后12月,天津中环及其项目跟投平台天津晟华增资入股,目前合计持有公司股份比例为3.19%。

因此,交易所要求泽润新能结合TCL中环与公司建立合作时间、入股前后对公司采购同类产品占比等情况,说明是否存在通过引入上述股东换取客户资源的情形,说明TCL中环入股公司前后在销售收入、销售单价、毛利率、信用政策与结算方式方面是否存在差异,如是,请说明原因及公允性,是否存在利益输送情形。

以首次入股工商变更登记完成所在季度为分割基准,入股前(2022年1-3季度),TCL中环向公司采购光伏组件接线盒金额占同类产品采购金额的比例约为40%-50%,入股后(2022年4季度、2023年1-2季度),TCL中环向公司采购光伏组件接线盒金额占同类产品采购金额的比例约为40%-50%,未发生重大变化。

由于豁免披露无法得知相关销售数据,但泽润新能表示,其中2021年、2022年1-3季度、2022年4季度的平均单价不存在重大差异,但2020年平均单价较高,而主营业务毛利率各期存在一定的波动。

此外,泽润新能的大客户Maxeon为TCL中环的联营企业,2022年、2023年上半年,公司对其销售收入分别4670.27万元、3748.11万元,占收入的比重分别为8.95%、9.05%。

据悉,Maxeon(是指MAXEON SOLAR TECHNOLOGIES,LTD.)是全球领先的高端太阳能电池组件规模制造商和营销商,2019年 11月世界能源巨头道达尔(Total)宣布将其控股的 SunPower Corporation 在美国和加拿大之外的全球太阳能电池与组件业务分拆至注册成立于新加坡的 Maxeon 主体,2020年8月TCL中环通过其全资子公司(中环新加坡投资发展私人有限公司)向Maxeon注资并签署股东协议正式成为其股东,与此同时Maxeon在纳斯达克(NASDAQ)上市,其中TCL中环委派3名董事。

因此,泽润新能与Maxeon的合作情况如何?相关采购价格是否公允?

2013年,泽润新能为连接器制造商泰科电子生产接线盒,进而成为SunPower的间接供应商,2019年泰科电子不再从事光伏组件接线盒业务,因此 SunPower同年开始与公司建立直接的购销关系,随着SunPower分拆Maxeon上市,对公司的采购自动切换至Maxeon 体系。

而关联交易方面,在二轮问询回复中,泽润新能对Maxeon的产品销售单价、毛利率申请了豁免披露,但公司表示,与Maxeon之间主要产品的交易价格整体较为稳定,毛利率波动主要系基于汇率、工艺改进、物料配置、原材料成本降低等多方面因素所致,公司向Maxeon的销售价格具备公允性。

新的增长点进展如何?

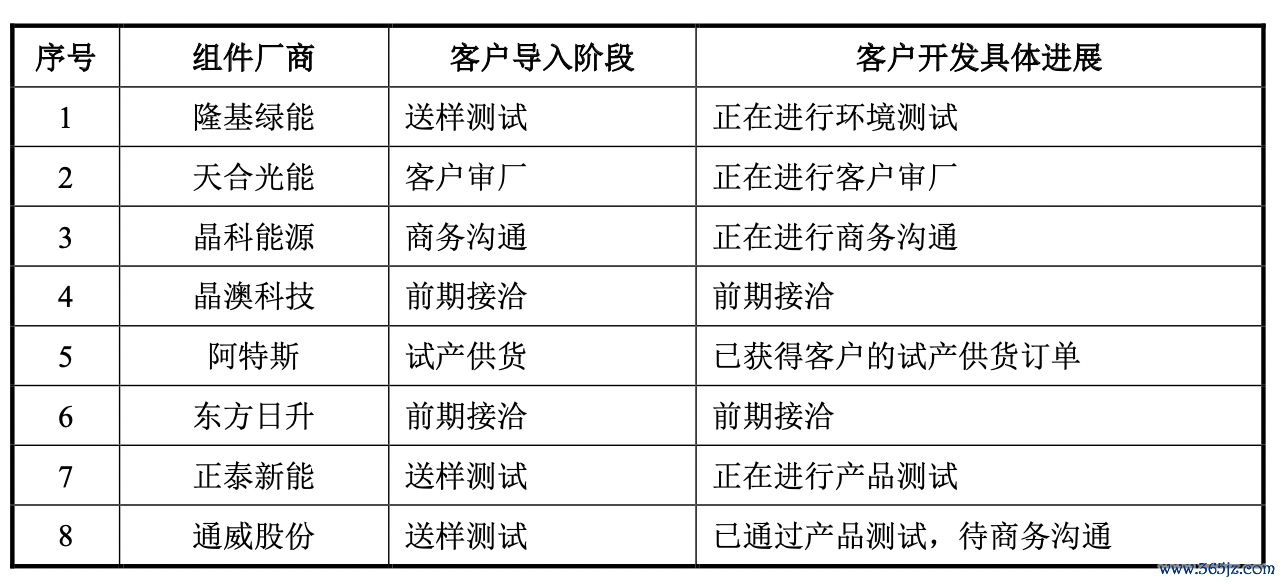

对于泽润新能而言,靠着客户A、TCL中环已经过上了“好日子”,但国内作为光伏组件的主要市场,开拓国内光伏组件厂商作为新的增长点也必不可少。当然,在现在光伏组件“内卷”的背景下,连接盒的竞争又非常激烈,泽润新能能否实现供货也很难说。

根据二轮问询回复,公司正在有序推进与隆基绿能、天合光能、晶科能源、阿特斯、通威股份等客户的产品导入工作,其中阿特斯有望在2023年底进入正式供货阶段,天合光能有望于2023年底进入试产供货阶段。